Merkez bankası, gösterge faiz oranlarını yeniden ve üçüncü takip eden toplantıda da indirmekle beraber, beklenenden hızlı faiz indirimi akabinde aşırı gevşek politika döngüsünü derinleştiren indirimlerin sonuna yaklaşıldığının da sinyalini verdi. Para Politikası Kurulu, yıllık enflasyonun %83,5 olmasına rağmen bir haftalık repo faizini %12'den %10,5'e indirdi. Ekonomistlerin çoğu, Cumhurbaşkanı Sayın Recep Tayyip Erdoğan'ın bu yıl sonuna kadar oranların tek haneli rakamlara düşürülmesi yönündeki açık çağrılarının ardından 100 baz puanlık bir indirim bekliyordu. Beklentilerin üzerinde bir faiz indirimi dilimi olsa da Aralık ayı itibarıyla tek haneli %9 olarak beklenen faiz oranlarına daha hızlı ulaşılacağı anlaşılıyor.

TCMB’nin politika açıklamasından öne çıkan noktalara bakacak olursak;

-Bir haftalık repo faizi %10,5'e indirildi (tahmin %11). Ekonomist tahminleri %10-12 arasında değişkenlik göstermekteydi.

-Banka “bir sonraki toplantıda benzer bir adım atmayı ve faiz indirim döngüsünü sonlandırmayı değerlendirdi”.

-Enerji fiyatlarının yüksek seyri ve ana ticaret ortaklarında durgunluk ihtimali, cari denge üzerindeki riskleri canlı tutuyor.

-Kredi büyüme hızı ve reel ekonomik aktivite amaçlı fon tahsisi yakından takip edilmektedir.

-Makroihtiyati tedbirlerin etkisiyle politika faizi ile kredi faizleri arasındaki fark yakından izlenmektedir.

-PPK, “sürdürülebilir fiyat ve finansal istikrarın güçlendirilmesine yönelik alınan ve kararlılıkla uygulanan tedbirlerle ve devam eden bölgesel çatışmanın çözümüyle” enflasyonla mücadele sürecinin başlamasını beklemektedir.

Dünya üzerinde jeopolitik risklerin yarattığı küresel ekonomik durgunluk tehlikeleri, büyüme beklentilerinin de aşağılara çekilmesine neden olmakta. Resesyonun kaçınılmaz bir risk olarak görüldüğü ortamda, arz kısıtlamaları ve gıda, enerji temini gibi konulardaki zorluk ekonomik yavaşlama ile eş zamanlı artan enflasyon baskılarına işaret etmekte ve bunun ağırlığı küresel ekonomiler üzerinde de zaman geçtikte artmaktadır. Türkiye bu sıkıntıyı hem üretici hem de tüketici fiyatları bazında yaşamaktadır. Buradaki parantez, Merkez bankası perspektifinde enflasyonun olağan şüphelisinin küresel arz sıkıntısı ve fiyatlar olduğu yönündedir. Bu nedenle politika kaynaklı olarak değerlendirilmeyen yüksek enflasyona karşı para politikası gösterge faiz oranı üzerinden bir refleks geliştirilmeyeceğini anlıyoruz.

Bu kapsamda 1998’den sonraki en yüksek enflasyon oranları tecrübe edilse bile, fiyat artışlarını “geçici” olarak nitelendiren Merkez bankası Ağustos 2022 periyodundan itibaren faiz indirimlerine yeniden başlangıç verdi. Ancak savaştan önce bile Türkiye'de enflasyon, geçen yılın sonunda faizleri 500 baz puan düşüren bir gevşeme döngüsünün ardından %50'ye yaklaşıyordu. Geçen ayki yıllık fiyat artışı, merkez bankasının resmi hedefinin yaklaşık 17 katıydı. Rusya'nın Şubat ayında Ukrayna'yı işgal etmesiyle canlanan emtia maliyetlerindeki küresel yükselişe bağlanan enflasyonda döngüsel bir düşüşe güvenilirken, ekonomik yavaşlama tehditlerine daha düşük faiz oranları uygulayarak cevap vermeyi tercih edildi.

Beklentilerin üzerinde bir faiz indirimi dilimi olsa da Aralık ayı itibarıyla tek haneli %9 olarak beklenen faiz oranlarına daha hızlı ulaşılabileceği anlaşılıyor. Söz konusu faiz indirimi ile politika faizi ile bağlantılı olarak düzenlenen ticari kredi, kredi kartı, temerrüt ve döviz korumalı mevduat faiz oranları daha da düşürülecek, ancak ihtiyaç kredisi ile ticari kredi arasındaki döngü ayrıştırılmış şekilde olacak. Ekonomi yönetimi bu finansal aktarım mekanizmasında selektif bir yaklaşım sergiliyor ve belli sektörlerde kredi akışını sürekli kılmak istiyor. Politika faizi ile piyasada oluşan faizler arasındaki kopuklaşan durum, ekonomi karar alıcılarını bir dizi makro ihtiyati önlem almaya doğru sevk etti. Bunların arasında işletme kredilerinin ucuzlamasını sağlamaya ve bankaları daha fazla dövizden TL’ye dönüşüm sağlamaya sevk eden, teminat değişiklikleri ve menkul kıymet tesisi gibi bir dizi kural değişiklikleri bulunuyor.

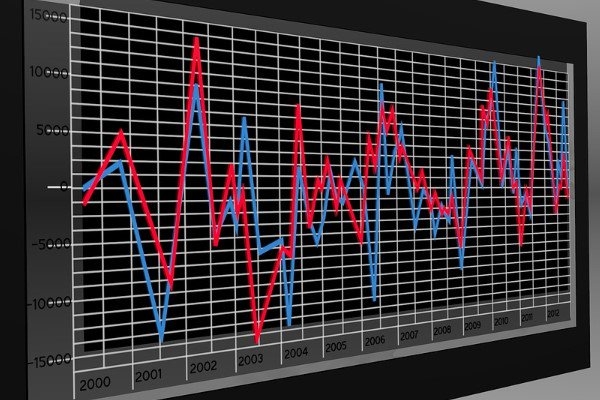

Türkiye ve diğer gelişen ülkelerin reel faiz seviyeleri karşılaştırması. Kaynak: Bloomberg, Tera Yatırım

Türkiye büyüme hikayesi oluşturmak istiyor ve bunun için de üretimi, istihdamı ve yatırımı artırmanın yollarını oluşturmayı amaçlıyor. Bunun yolunun da gevşek parasal politika uygulaması ve ucuz finansman maliyetinden geçtiğini düşünüyor. Türkiye’nin şu ana kadarki yeni ekonomi perspektifinde geleneksel politikalarla ayrışan bir vaka analizine konu olduğunu görüyoruz. Sn. Erdoğan, bu konuda her zaman düşük faiz oranlarının ekonomide yatırımları canlandırıcı yönüne vurgu yaparak düşük faiz oranlarının aynı zamanda enflasyonu da düşüreceği değerlendirmelerinde bulundu. Bu kapsamda Ekim ayındaki son konuşmalarından birinde de, “her geçen gün, hafta ve ay faizler düşürülmeye devam edecek” şeklinde, bir anlamda da piyasada yıl sonu itibariyle tek haneli faiz oranı beklentilerini baz senaryoya yerleştiren açık bir rehberlik yaptı.

2022’nin ilk yarısında gerçekleşen güçlü büyümenin yılın kalan yarısında aynı oranlarda gerçekleşmeyeceği anlaşılıyor. Öncü göstergeler 3Ç22 itibariyle zayıflama gösterirken, dış talep baskısı ve arz kapasitesi konusundaki aşağı yönlü riskler de ağırlıklanmaktadır. Bunların yansımasının daha yavaş üretim ve kısıtlanan ihracat potansiyeli olması beklenebilir. Bu da dönemsel büyüme oranlarının aşağı geleceğini göstermektedir. Enerji fiyatlarının yüksek seyri ise, yeni ekonomik modelin ana dayanağı olan cari dengedeki olumsuz dengeleri ve derinleşen cari açığın yarattığı finansman gereksinimini ortaya koymaktadır. Ekonomi karar alıcıları, finansal koşulların destekleyici olması ve doğru adrese yönlenen ticari krediler nezdinde üretim artışıyla enflasyon sorununu da çözebileceklerini düşünmekte ve bu kanal üzerinden bir hareket planı uygulamak niyetindedirler. Modelin sürdürülebilirliğinin kılınması için sistemi zorlayıcı faktörlerin de dikkatle izlenmesi gerekmektedir ve bu konjonktürde süreklilik dengesinin sağlanması zorlaşmaktadır.

Şu ana kadar modelin çıktıları fiyat istikrarında bozulmaya ve yıl genelinde Arjantin pesosunun ardından en kötü performansı gösteren gelişmekte olan ülke para birimi olan lira şeklinde tezahür etti. Lira, 2022'de dolar karşısında değerinin %28'inden fazlasını kaybetti.

Para politikasının hükümetin ekonomi perspektifi ile enflasyon, küresel parasal sıkılaşma faktörleri arasında geleneksel olmayan bir eğilimde devam ettirileceği anlaşılıyor. Merkez Bankası’nın politika metninden yapılan çıkarımla benzer bir dilim faiz indiriminin Kasım toplantısında da gelmesiyle birlikte tek haneli politika faizinin yakalanmasını bekleriz.

Kaynak: Tera Yatırım-Enver Erkan

Hibya Haber Ajansı